Cách tính giảm 20% mức tỷ lệ % để tính thuế GTGT từ 1/7/2023 với hộ kinh doanh và cá nhân kinh doanh?

Cách tính giảm 20% mức tỷ lệ % để tính thuế GTGT từ 1/7/2023

Theo quy định tại khoản 2 Điều 1 Nghị định 44/2023/NĐ-CP thì Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế giá trị gia tăng khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế giá trị gia tăng quy định tại khoản 1 Điều này.

Xem thêm: Cách tính giảm 20% mức tỷ lệ % để tính thuế GTGT từ 1/7/2024

Ví dụ, hộ kinh doanh, các nhân kinh doanh cung cấp dịch vụ với thuế suất thuế GTGT là 5% và dịch vụ đó được giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP thì số tiền thuế được giảm và số tiền thuế phải nộp được tính như sau:

- Số tiền thuế GTGT được giảm = 20% x 5% x doanh thu từ việc cung cấp dịch vụ

- Số tiền thuế GTGT phải nộp = 80% x 5% x doanh thu từ việc cung cấp dịch vụ

Hoặc Số tiền thuế GTGT phải nộp = Số tiền thuế GTGT khi chưa được giảm - Số tiền thuế GTGT đã được giảm.

Trong đó, Theo Điều 10 Thông tư 40/2021/TT-BTC, doanh thu tính thuế GTGT và doanh thu tính thuế TNCN đối với hộ kinh doanh, cá nhân kinh doanh là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ, bao gồm cả các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền; các khoản trợ giá, phụ thu, phụ trội, phí thu thêm được hưởng theo quy định; các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế TNCN); doanh thu khác mà hộ kinh doanh, cá nhân kinh doanh được hưởng không phân biệt đã thu được tiền hay chưa thu được tiền. |

Cách tính giảm 20% mức tỷ lệ % để tính thuế GTGT từ 1/7/2023 (Hình từ Internet)

Cách ghi hóa đơn khi được giảm thuế GTGT từ 1/7/2023

Theo hướng dẫn tại khoản 3 Điều 1 Nghị định 44/2023/NĐ-CP thì việc ghi hóa đơn được thực hiện như sau:

- Khi lập hóa đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm, tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết 101/2023/QH15”.

Cơ sở kinh doanh khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm theo quy định tại khoản 3 Điều này.

Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm theo quy định tại Nghị định này thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ. Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

Cơ sở kinh doanh quy định tại Điều này thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo Mẫu số 01 tại Phụ lục IV ban hành kèm theo Nghị định này cùng với Tờ khai thuế giá trị gia tăng.

Thuế suất thuế GTGT với hộ kinh doanh, cá nhân kinh doanh

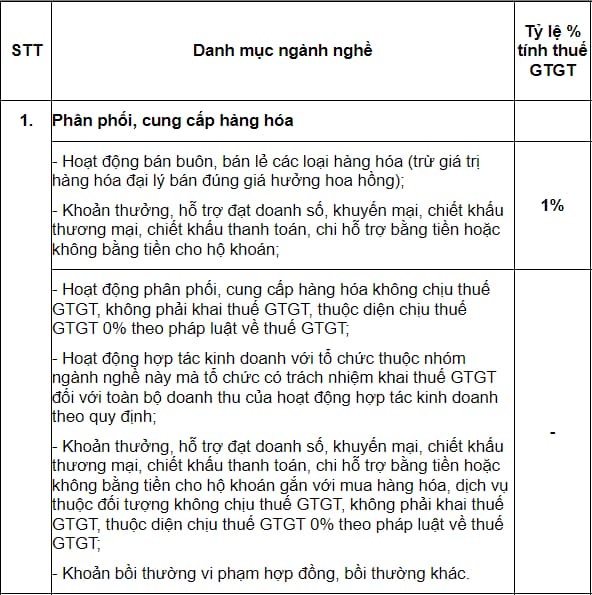

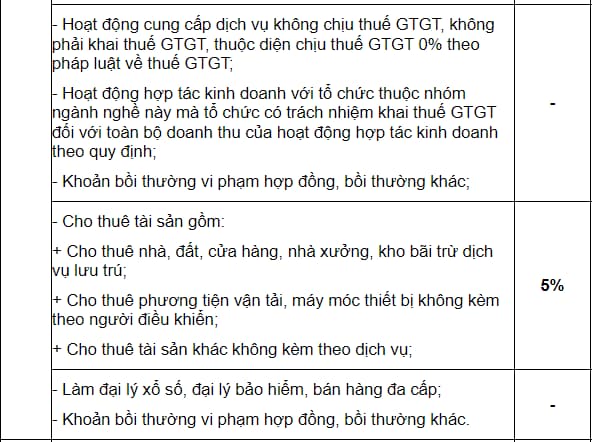

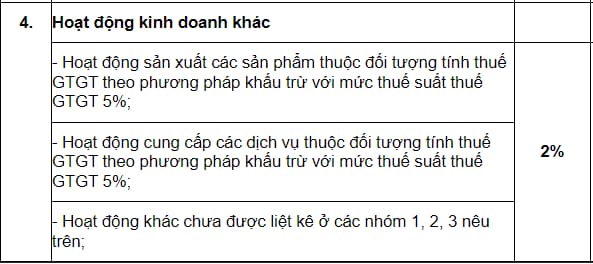

Theo phụ lục I ban hành kèm Thông tư 40/2021/TT-BTC thì thuế suất thuế GTGT với hộ kinh doanh, cá nhân kinh doanh như sau:

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Lời chúc Tết nguyên tiêu hay ý nghĩa cho mọi người? Tết nguyên tiêu người lao động có được nghỉ làm?

- Những loại dữ liệu mà trung tâm chỉ huy giao thông được kết nối chia sẻ với các Bộ, ngành theo quy định?

- File Quy định 232-QĐ/TW 2025 thi hành Điều lệ Đảng và điểm mới? Toàn văn Quy định 232 về thi hành Điều lệ Đảng?

- Giờ đẹp thắp hương Rằm tháng Giêng 2025? Cúng Rằm tháng Giêng vào ngày 14 được không? Mâm cúng Rằm tháng Giêng năm 2025?

- Bài dự thi Bác Hồ với thiếu nhi năm 2025 tranh vẽ? Mẫu tranh Cuộc thi vẽ tranh Bác Hồ với thiếu nhi Thiếu nhi với Bác Hồ năm 2025?