Hướng dẫn xác định các trường hợp được giảm thuế GTGT 2023 và không giảm thuế GTGT 2023? Phụ lục hàng hóa, dịch vụ không được giảm thuế?

Hướng dẫn xác định các trường hợp được giảm thuế GTGT 2023 và không giảm thuế GTGT 2023?

Trong khi chờ Tổng cục Thuế có văn bản hướng dẫn chi tiết xử lý các vướng mắc khi áp dụng giảm thuế GTGT thì doanh nghiệp, người dân có thể tham khảo cách xác định các trường hợp được giảm thuế GTGT và không được giảm thuế GTGT dựa trên các quy định tại Nghị quyết 101/2023/QH15, Nghị quyết 43/2022/QH15, Nghị định 44/2023/NĐ-CP, Điều 8 Thông tư 219/2013/TT-BTC, Điều 9 Nghị định 123/2020/NĐ-CP, Công văn 2688/BTC-TCT năm 2022 và các công văn liên quan hướng dẫn xác định các trường hợp được giảm thuế GTGT của năm 2022, qua đó các cá nhân, doanh nghiệp có thể tham khảo các tình huống và hướng dẫn xử lý như sau:

STT | Tình huống | Hướng dẫn | Công văn hướng dẫn |

1 | Ký hợp đồng cung cấp dịch vụ trong năm 2023 có thu tiền trước hoặc trong khi cung cấp dịch vụ, đã lập hóa đơn tại thời điểm thu tiền trước ngày 01/07/2023 với thuế suất 10% nhưng dịch vụ hoàn thành trong thời gian từ ngày 01/7/2023 - 31/12/2023. | ||

+ Đối với phần tiền đã lập hóa đơn trước ngày 01/7/2023 | - Không được giảm 2% thuế GTGT | ||

+ Đối với phần tiền còn lại chưa thanh toán, được lập hóa dơn trong thời gian 01/7/2023 - 31/12/2023 theo quy định pháp luật | - Được giảm 2% thuế GTGT | ||

2 | Cung cấp hàng hóa, dịch vụ thuộc mức thuế suất thuế GTGT 10% trong tháng 6/2023 nhưng đến tháng 7/2023 mới lập hóa đơn đối với doanh thu bán hàng hóa, dịch vụ phát sinh trong tháng 6/2023. | - Không được giảm 2% thuế GTGT. - Bị phạt vi phạm hành chính nếu lập hóa đơn không đúng thời điểm | |

3 | Hóa đơn đã lập trước ngày 01/7/2023 với thuế suất thuế GTGT 10%, sau ngày 01/7/2023 phát sinh sai sót cần điều chỉnh về tiền hàng, thuế GTGT hoặc trả lại hàng. | - Không được giảm 2% thuế GTGT đối với hóa đơn điều chỉnh, trả lại hàng hóa | |

4 | Áp dụng hình thức chiết khấu thương mại dành cho khách hàng và đối tác với các khoản chiết khấu thương mại của hàng hóa đã bán trong thời gian từ 01/01/2023 - 30/6/2023 nhưng sau ngày 01/7/2023 mới xuất hóa đơn có nội dung chiết khấu thương mại | ||

+ Nếu số tiền chiết khấu được lập vào hóa đơn lần mua cuối cùng hoặc kỳ tiếp theo | - Thuế suất thực hiện theo quy định tại thời điểm lập hóa đơn | ||

+ Nếu số tiền chiết khâu được lập vào hóa đơn riêng khi kết thúc kỳ chiết khấu | - Giảm thuế theo hóa đơn điều chỉnh | ||

5 | Hàng hóa, dịch vụ có thời điểm lập hóa đơn đặc thù được quy định tại khoản 4 Điều 9 Nghị định 123/2020/NĐ-CP nếu có hóa đơn được lập trong thời gian giảm thuế từ ngày 01/7/2023 - 31/12/2023 | - Giảm 2% thuế GTGT | |

6 | Hoạt động xây dụng, lắp đặt có thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành (không phân biệt đã thu tiền hay chưa) thuộc thời gian giảm thuế GTGT từ ngày 01/7/2023 - 31/12/2023. | - Giảm thuế GTGT - Bị phạt vi phạm hành chính nếu lập hóa đơn không đúng thời điểm |

Lưu ý: Các hóa đơn hàng hóa, dịch vụ trên phải đảm bảo đáp ứng điều kiện được giảm thuế GTGT từ 10% xuống 8% theo quy định tại khoản 1 Điều 1 Nghị định 44/2023/NĐ-CP.

Hướng dẫn xác định các trường hợp được giảm thuế GTGT 2023 và không giảm thuế GTGT 2023? Phụ lục hàng hóa, dịch vụ không được giảm thuế?

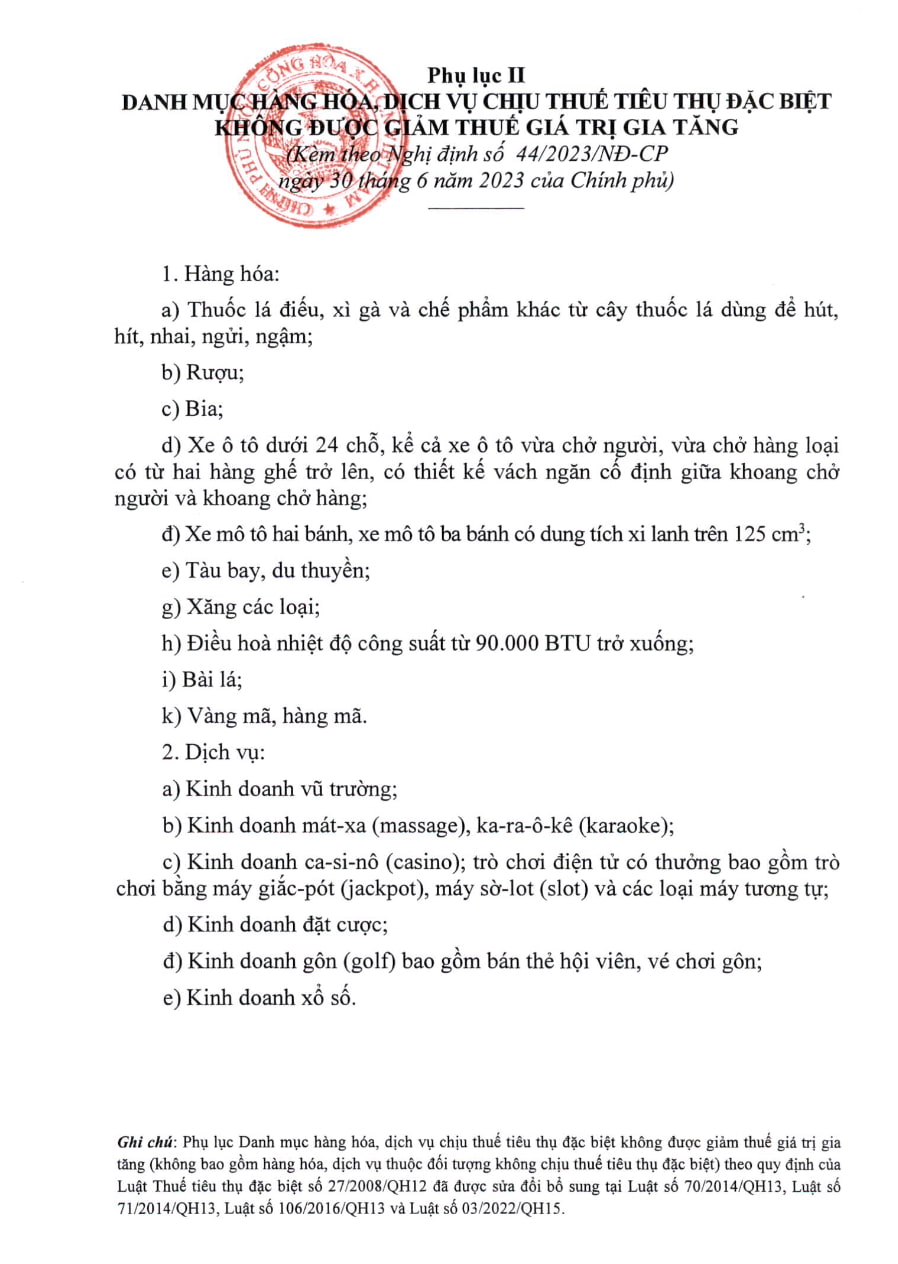

Phụ lục hàng hóa, dịch vụ không được giảm thuế GTGT 2023?

Căn cứ tại Phụ lục ban hành kèm theo Nghị định 44/2023/NĐ-CP quy định Danh mục chi tiết các mặt hàng không được giảm thuế GTGT 2023 như sau:

- Phụ lục I quy định các mặt hàng không được giảm thuế GTGT: Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất.

Tải file word Phụ lục I tại đây.

- Phụ lục II quy định các mặt hàng không được giảm thuế GTGT: Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt.

Tải file word Phụ lục II tại đây.

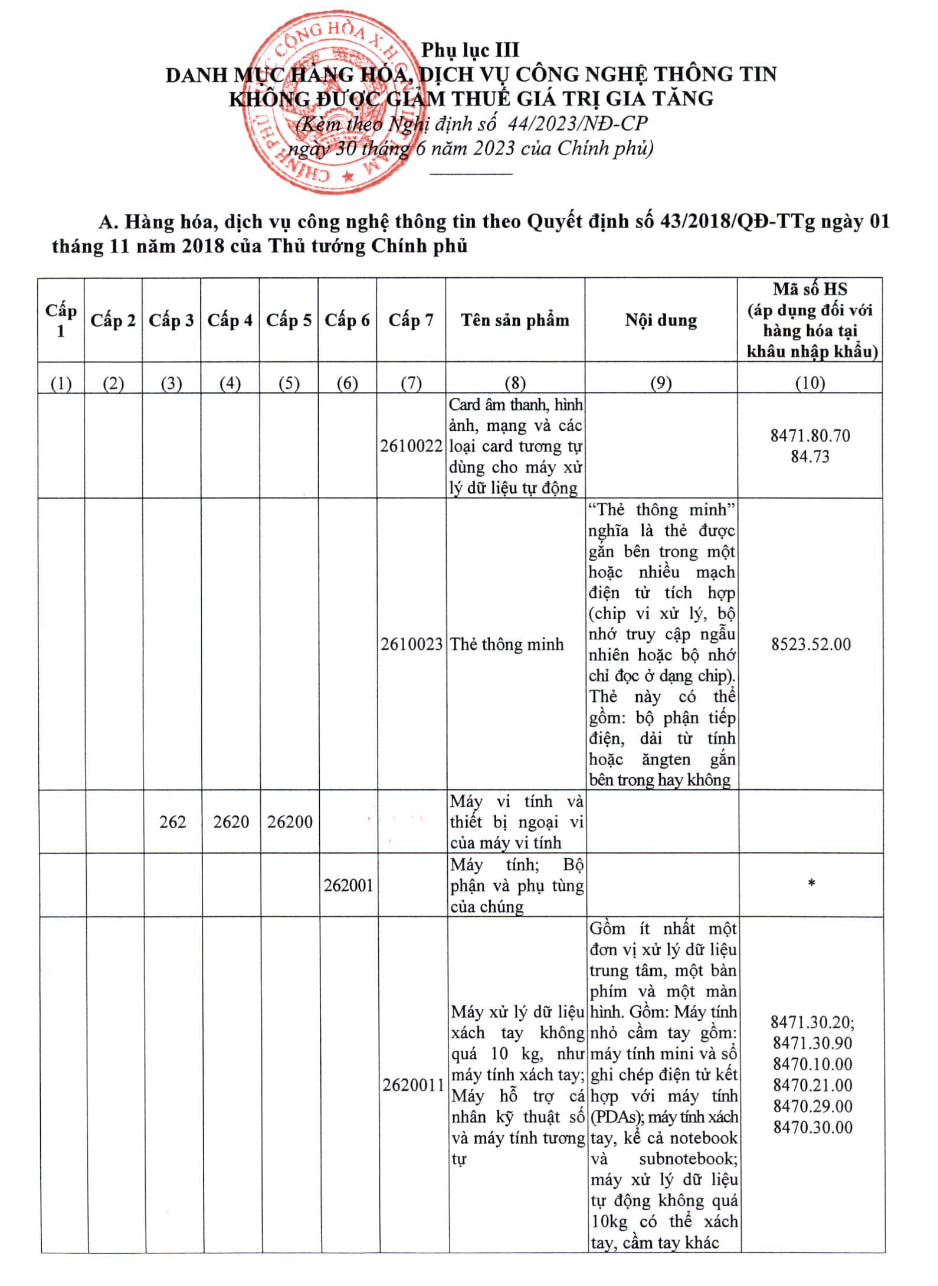

- Phụ lục III quy định các mặt hàng không được giảm thuế GTGT: Công nghệ thông tin theo pháp luật về công nghệ thông tin.

Tải file word Phụ lục III tại đây.

Tải File excel tại đây.

Nguyên tắc xác định hàng hóa được giảm thuế GTGT ra sao?

Căn cứ theo quy định tại Nghị định 44/2023/NĐ-CP, việc xác định đối tượng được giảm thuế GTGT 2023 từ 10% xuống 8% sẽ thực hiện dựa trên một số quy định như sau:

- Việc giảm thuế áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ được nêu tại các Phụ lục I, II, III ban hành kèm theo Nghị định 44/2023/NĐ-CP

- Cơ sở kinh doanh căn cứ vào mã ngành sản phẩm và danh mục mã số HS (áp dụng đối với hàng hóa tại khâu nhập khẩu) để tra cứu, đối chiếu với Phụ lục I, II, III ban hành kèm theo Nghị định 44/2023/NĐ-CP để xác định hàng hóa, dịch vụ có được giảm thuế hay không.

- Hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT hoặc chịu thuế GTGT 0%, 5% sẽ không được giảm thuế GTGT.

- Việc giảm thuế giá trị gia tăng được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại.

Riêng đối với mặt hàng than thì chỉ áp dụng đối với khâu khai thác bán ra (bao gồm cả than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra), các khâu khác không được giảm thuế.

Thời gian áp dựng chính sách giảm thuế GTGT 8% đối với các hàng hóa, dịch vụ được giảm theo quy định tại Nghị định 44/2023/NĐ-CP từ ngày 01/7/2023 đến hết ngày 31/12/2023.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Hội đồng quản lý Quỹ phát triển đất có tối đa bao nhiêu phó chủ tịch? Cuộc họp của Hội đồng quản lý chỉ có hiệu lực khi có bao nhiêu thành viên tham dự?

- Cảnh sát chỉ huy giao thông đường bộ có trách nhiệm gì khi giải quyết các vụ ùn tắc giao thông đường bộ?

- Không bằng lái xe gây tai nạn chết người phạt tù bao nhiêu năm? Không bằng lái có phải là tình tiết tăng nặng?

- Chỉ huy giao thông đường bộ là gì? Nguyên tắc chỉ huy giao thông đường bộ được quy định thế nào?

- Đăng nhập quangnam dcs vn Cuộc thi tìm hiểu truyền thống lịch sử văn hóa Quảng Nam và lịch sử Đảng bộ tỉnh Quảng Nam 2025?