Mẫu bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất năm 2024 theo Thông tư 78/2014/TT-BTC như thế nào?

Mẫu bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất năm 2024 theo Thông tư 78/2014/TT-BTC như thế nào?

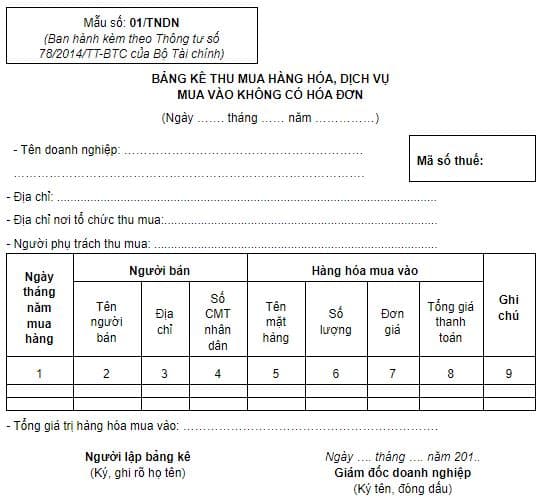

Căn cứ vào Bảng kê danh mục mẫu biểu ban hành kèm theo Thông tư 78/2014/TT-BTC quy định mẫu bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn như sau:

- Mẫu số 01: Bảng kê thu mua hàng hóa, dịch vụ không có hóa đơn.

Theo đó, mẫu 01 Bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn như sau:

>> Mẫu Bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn: Tải về

Mẫu bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất năm 2024 theo Thông tư 78/2014/TT-BTC như thế nào? (Hình ảnh Internet)

Khoản chi mua hàng hóa dịch vụ được đưa vào khoản chi được trừ khi tính thuế TNDN khi nào?

Căn cứ theo khoản 1 Điều 6 Thông tư 78/2014/TT-BTC được sửa đổi bởi Điều 4 Thông tư 96/2015/TT-BTC quy định như sau:

Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế

1. Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng.

......

Như vậy, khoản chi mua hàng hóa dịch vụ được đưa vào khoản chi được trừ khi tính thuế TNDN khi đáp ứng đủ các điều kiện như sau:

- Là khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

- Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

- Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế GTGT.

[1] Trường hợp mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên ghi trên hóa đơn mà đến thời điểm ghi nhận chi phí, doanh nghiệp chưa thanh toán thì doanh nghiệp được tính vào chi phí được trừ khi xác định thu nhập chịu thuế.

[2] Trường hợp khi thanh toán doanh nghiệp không có chứng từ thanh toán không dùng tiền mặt thì doanh nghiệp phải kê khai, điều chỉnh giảm chi phí đối với phần giá trị hàng hóa dịch vụ không có chứng từ thanh toán không dùng tiền mặt vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt

(kể cả trong trường hợp cơ quan thuế và các cơ quan chức năng đã có quyết định thanh tra, kiểm tra kỳ tính thuế có phát sinh khoản chi phí này).

Thời điểm xác nhận doanh thu bán hàng hóa để tính thu nhập chịu thuế TNDN là khi nào?

Theo quy định tại khoản 2 Điều 5 Thông tư 78/2014/TT-BTC được sửa đổi bởi Điều 3 Thông tư 96/2015/TT-BTC quy định về doanh thu như sau:

Doanh thu

.....

2. Thời điểm xác định doanh thu để tính thu nhập chịu thuế được xác định như sau:

a) Đối với hoạt động bán hàng hóa là thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua.

b) Đối với hoạt động cung ứng dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc hoàn thành từng phần việc cung ứng dịch vụ cho người mua trừ trường hợp nêu tại Khoản 3 Điều 5 Thông tư số 78/2014/TT-BTC, Khoản 1 Điều 6 Thông tư số 119/2014/TT-BTC.

c) Đối với hoạt động vận tải hàng không là thời điểm hoàn thành việc cung ứng dịch vụ vận chuyển cho người mua.

d) Trường hợp khác theo quy định của pháp luật.

Thông qua căn cứ trên, thời điểm xác nhận doanh thu bán hàng hóa để tính thu nhập chịu thuế TNDN là thời thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Lời chúc ngày truyền thống của Hội Cựu chiến binh Việt Nam 6 12 2024? Lời chúc kỷ niệm 35 năm ngày thành lập Hội CCB Việt Nam?

- Khẩu hiệu Ngày truyền thống Hội Cựu chiến binh Việt Nam 2024 ý nghĩa? Khẩu hiệu tuyên truyền kỷ niệm 35 năm Ngày thành lập Hội CCB Việt Nam 2024?

- 04 báo cáo lao động doanh nghiệp phải nộp trước khi kết thúc năm? Mẫu báo cáo lao động mới nhất?

- 03 trường hợp hợp tác xã ngừng hoạt động cho vay nội bộ? Điều kiện để hợp tác xã thực hiện hoạt động cho vay nội bộ là gì?

- Hợp tác xã giải thể thì quỹ chung không chia hình thành từ hỗ trợ của Nhà nước được bàn giao cho ai?