Mẫu quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập?

- Mẫu quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập?

- Quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập gửi cho ai?

- Đối tượng nào bị áp dụng biện pháp cưỡng chế khấu trừ một phần lương hoặc một phần thu nhập?

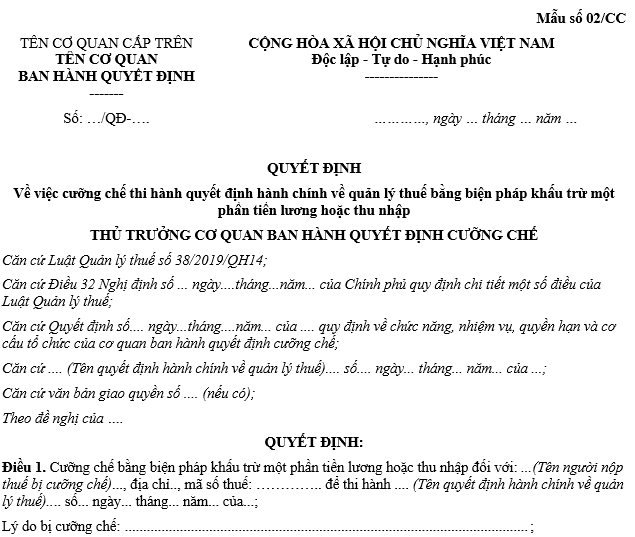

Mẫu quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập?

Tại Điều 32 Nghị định 126/2020/NĐ-CP quy định như sau:

Cưỡng chế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập

...

3. Quyết định cưỡng chế khấu trừ một phần tiền lương hoặc thu nhập

a) Quyết định cưỡng chế lập theo Mẫu số 02/CC tại Phụ lục III ban hành kèm theo Nghị định này, tại quyết định cưỡng chế khấu trừ một phần tiền lương hoặc thu nhập cần ghi rõ: Tên, địa chỉ, mã số thuế của người nộp thuế bị cưỡng chế; lý do bị cưỡng chế; số tiền bị cưỡng chế; tên, địa chỉ cơ quan, tổ chức quản lý tiền lương hoặc thu nhập của cá nhân bị cưỡng chế; tên, địa chỉ, số tài khoản nộp ngân sách nhà nước mở tại kho bạc nhà nước; phương thức chuyển số tiền bị cưỡng chế đến kho bạc nhà nước.

...

Theo đó, mẫu quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập là Mẫu số 02/CC tại Phụ lục III ban hành kèm theo Nghị định 126/2020/NĐ-CP:

Tải về Mẫu quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập

Mẫu quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập? (hình từ internet)

Quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập gửi cho ai?

Tại Điều 32 Nghị định 126/2020/NĐ-CP quy định về cưỡng chế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập trong đó có đề cập quyết định về việc cưỡng chế thi hành quyết định hành chính về quản lý thuế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập gửi cho các đối tượng sau:

- Cá nhân bị cưỡng chế, cơ quan, tổ chức quản lý tiền lương hoặc thu nhập của cá nhân bị cưỡng chế;

- Các cơ quan, tổ chức có liên quan ngay trong ngày ban hành quyết định cưỡng chế và được cập nhật trên trang thông tin điện tử của ngành thuế hoặc ngành hải quan.

Lưu ý:

- Quyết định cưỡng chế được gửi bằng phương thức điện tử đối với trường hợp đủ điều kiện thực hiện giao dịch điện tử trong lĩnh vực quản lý thuế;

+ Trường hợp chưa đủ điều kiện thực hiện giao dịch điện tử trong lĩnh vực quản lý thuế thì quyết định cưỡng chế được gửi bằng thư bảo đảm qua đường bưu chính hoặc giao trực tiếp.

- Trường hợp quyết định được giao trực tiếp mà tổ chức, cá nhân bị cưỡng chế không nhận thì người có thẩm quyền hoặc công chức thuế, công chức hải quan có trách nhiệm giao quyết định cưỡng chế lập biên bản về việc tổ chức, cá nhân bị cưỡng chế không nhận quyết định, có xác nhận của chính quyền địa phương nơi tổ chức, cá nhân có địa chỉ đăng ký với cơ quan quản lý thuế thì được coi là quyết định đã được giao.

- Trường hợp gửi qua bưu điện bằng hình thức bảo đảm, nếu sau thời hạn 10 ngày, kể từ ngày quyết định cưỡng chế đã được gửi qua đường bưu điện đến lần thứ ba mà bị trả lại do tổ chức, cá nhân bị cưỡng chế không nhận;

+ Quyết định cưỡng chế đã được niêm yết tại trụ sở của tổ chức hoặc nơi cư trú của cá nhân bị cưỡng chế hoặc có căn cứ cho rằng người nộp thuế bị cưỡng chế trốn tránh không nhận quyết định cưỡng chế thì được coi là quyết định đã được giao.

Đối tượng nào bị áp dụng biện pháp cưỡng chế khấu trừ một phần lương hoặc một phần thu nhập?

Đối tượng bị áp dụng biện pháp cưỡng chế khấu trừ một phần lương hoặc một phần thu nhập được quy định tại Điều 32 Nghị định 126/2020/NĐ-CP như sau:

Cưỡng chế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập

1. Đối tượng áp dụng

a) Biện pháp khấu trừ một phần tiền lương hoặc thu nhập được áp dụng đối với người nộp thuế là cá nhân bị cưỡng chế thi hành quyết định hành chính về quản lý thuế được hưởng tiền lương, tiền công hoặc thu nhập tại một cơ quan, tổ chức theo biên chế hoặc hợp đồng lao động có thời hạn từ 06 tháng trở lên hoặc được hưởng trợ cấp hưu trí, mất sức.

b) Quyết định hành chính về quản lý thuế bao gồm: quyết định xử phạt vi phạm hành chính về quản lý thuế; các thông báo ấn định thuế, quyết định ấn định thuế; thông báo tiền thuế nợ; quyết định thu hồi hoàn; quyết định gia hạn; quyết định nộp dần; quyết định chấm dứt hiệu lực của quyết định khoanh tiền thuế nợ; quyết định áp dụng biện pháp khắc phục hậu quả theo quy định của pháp luật về xử lý vi phạm hành chính về quản lý thuế; quyết định về bồi thường thiệt hại; quyết định hành chính về quản lý thuế khác theo quy định của pháp luật.

...

Theo quy định này, biện pháp khấu trừ một phần tiền lương hoặc thu nhập được áp dụng đối với người nộp thuế là cá nhân bị cưỡng chế thi hành quyết định hành chính về quản lý thuế được hưởng tiền lương, tiền công hoặc thu nhập tại một cơ quan, tổ chức theo biên chế hoặc hợp đồng lao động có thời hạn từ 06 tháng trở lên hoặc được hưởng trợ cấp hưu trí, mất sức.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Hệ thống báo hiệu đường bộ có mấy loại? Người tham gia giao thông phải chấp hành báo hiệu đường bộ theo thứ tự ưu tiên nào?

- Nhiệm vụ quyền hạn Ủy ban Thẩm phán Tòa án quân sự trung ương? Quyết định của Ủy ban Thẩm phán phải được bao nhiêu thành viên biểu quyết tán thành?

- Valentine đỏ là ngày gì? Valentine đỏ ai tặng quà cho ai? Valentine đỏ ngày nào? Valentine đỏ 14 2 có phải ngày lễ lớn của Việt Nam không?

- Thẩm tra viên Tòa án là gì? Tiêu chuẩn Thẩm tra viên Tòa án? Nhiệm vụ quyền hạn của Thẩm tra viên Tòa án?

- Lễ hội đền Trần Thái Bình 2025 ngày nào, có những gì? Khai mạc Lễ hội đền Trần Thái Bình năm 2025 mấy giờ?