Mẫu thông báo thời hạn nộp tiền thuế ấn định đối với hàng hóa xuất nhập khẩu là mẫu nào? Thời hạn nộp thuế ấn định?

Mẫu thông báo thời hạn nộp tiền thuế ấn định đối với hàng hóa xuất nhập khẩu là mẫu nào?

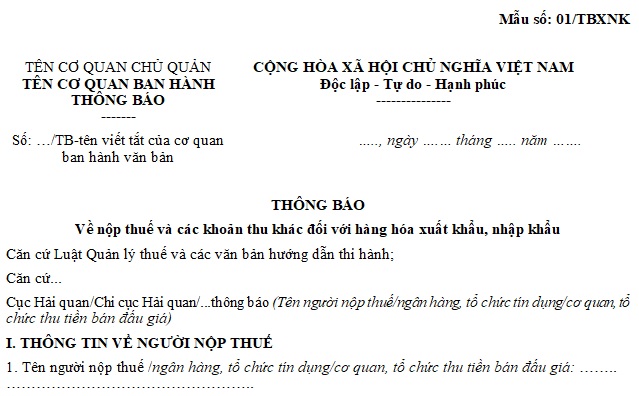

Mẫu thông báo về nộp thuế và các khoản thu khác đối với hàng hóa xuất nhập khẩu là Mẫu số 01/TBXNK tại Phụ lục II ban hành kèm theo Nghị định 126/2020/NĐ-CP.

Tải về Mẫu thông báo về nộp thuế và các khoản thu khác đối với hàng hóa xuất nhập khẩu

Mẫu thông báo thời hạn nộp tiền thuế ấn định đối với hàng hóa xuất nhập khẩu là mẫu nào? Thời hạn nộp thuế ấn định? (hình từ internet)

Thời hạn nộp tiền thuế ấn định đối với hàng hóa xuất nhập khẩu được quy định thế nào?

Thời hạn nộp tiền thuế ấn định đối với hàng hóa xuất nhập khẩu được quy định tại Điều 17 Nghị định 126/2020/NĐ-CP như sau:

Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

...

6. Thời hạn nộp tiền thuế ấn định

a) Thời hạn nộp tiền thuế ấn định thực hiện theo quy định tại khoản 4 Điều 55 Luật Quản lý thuế.

b) Hàng hóa xuất khẩu, nhập khẩu bị ấn định thuế nhưng người khai thuế không kê khai trên tờ khai hải quan hoặc có kê khai trên tờ khai hải quan nhưng tờ khai hải quan bị hủy theo quy định của pháp luật về hải quan, hàng hóa nhập khẩu đã qua gia công, sản xuất không còn nguyên hạng như khi nhập khẩu ban đầu, hàng hóa nhập khẩu thuộc đối tượng miễn thuế, không chịu thuế được cầm cố, thế chấp làm tài sản đảm bảo các khoản vay do người khai thuế không có khả năng trả nợ bị tổ chức tín dụng xử lý theo quy định của pháp luật, hàng hóa nhập khẩu bị kê biên để bán đấu giá theo quyết định của cơ quan có thẩm quyền, bản án, quyết định của Tòa án thuộc các trường hợp phải nộp thuế thời hạn nộp thuế là ngày ký ban hành quyết định ấn định thuế.

c) Trường hợp ấn định thuế đối với hàng hóa nhập khẩu để gia công, sản xuất xuất khẩu, hàng hóa nhập khẩu không thuộc đối tượng chịu thuế, hàng hóa khác thuộc nhiều tờ khai hải quan khác nhau nhưng vẫn còn nguyên trạng khi nhập khẩu, cơ quan hải quan không xác định được chính xác số lượng hàng hóa theo từng tờ khai nhập khẩu thì tờ khai để áp dụng thời hạn nộp tiền thuế ấn định là tờ khai nhập khẩu cuối cùng có mặt hàng bị ấn định thuế trong thời kỳ thanh tra, kiểm tra, kiểm toán.

Trường hợp mặt hàng bị ấn định thuế của tờ khai nhập khẩu cuối cùng có số lượng hàng hóa nhỏ hơn số lượng hàng hóa bị ấn định thuế thì số lượng hàng hóa bị ấn định thuế chênh lệch được tính theo thời hạn nộp thuế của tờ khai liền kề trước đó theo cùng loại hình nhập khẩu có cùng mặt hàng bị ấn định thuế.

Dẫn chiếu đến khoản 4 Điều 55 Luật Quản lý thuế 2019 quy định như sau:

Thời hạn nộp thuế

...

4. Đối với hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế theo quy định của pháp luật về thuế, thời hạn nộp thuế thực hiện theo quy định của Luật Thuế xuất khẩu, thuế nhập khẩu; trường hợp phát sinh số tiền thuế phải nộp sau khi thông quan hoặc giải phóng hàng hóa thì thời hạn nộp thuế phát sinh được thực hiện như sau:

a) Thời hạn nộp thuế khai bổ sung, nộp số tiền thuế ấn định được áp dụng theo thời hạn nộp thuế của tờ khai hải quan ban đầu;

b) Thời hạn nộp thuế đối với hàng hóa phải phân tích, giám định để xác định chính xác số tiền thuế phải nộp; hàng hóa chưa có giá chính thức tại thời điểm đăng ký tờ khai hải quan; hàng hóa có khoản thực thanh toán, hàng hóa có các khoản điều chỉnh cộng vào trị giá hải quan chưa xác định được tại thời điểm đăng ký tờ khai hải quan được thực hiện theo quy định của Bộ trưởng Bộ Tài chính.

Như vậy, thời hạn nộp tiền thuế ấn định đối với hàng hóa xuất nhập khẩu được xác định như trên.

Thẩm quyền quyết định ấn định thuế được phân định ra sao?

Thẩm quyền quyết định ấn định thuế được phân định theo Điều 17 Nghị định 126/2020/NĐ-CP, cụ thể như sau:

Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

...

7. Thẩm quyền quyết định ấn định thuế, sửa đổi, bổ sung quyết định ấn định thuế, hủy quyết định ấn định thuế

Tổng cục trưởng Tổng cục Hải quan, Cục trưởng Cục Hải quan tỉnh, thành phố, Cục trưởng Cục Kiểm tra sau thông quan, Chi Cục trưởng Chi cục Hải quan có thẩm quyền quyết định ấn định thuế, sửa đổi, bổ sung quyết định ấn định thuế, hủy quyết định ấn định thuế.

8. Trách nhiệm của người khai thuế

a) Người khai thuế, người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế có trách nhiệm nộp đủ số tiền thuế ấn định, tiền phạt, tiền chậm nộp theo quy định tại Điều 54 Luật Quản lý thuế.

Trường hợp hàng hóa nhập khẩu thuộc đối tượng miễn thuế, không chịu thuế, người khai thuế cầm cố, thế chấp để làm tài sản bảo đảm các khoản vay, người khai thuế chưa kê khai tờ khai hải quan mới, nộp đủ thuế theo quy định của pháp luật về hải quan nhưng tổ chức tín dụng phải xử lý tài sản cầm cố, thế chấp theo quy định của pháp luật để thu hồi nợ quy định tại điểm m khoản 4 Điều này thì tổ chức tín dụng có trách nhiệm nộp thuế thay cho người khai thuế.

Trường hợp hàng hóa nhập khẩu chưa hoàn thành thủ tục hải quan bị cơ quan hải quan kê biên, bán đấu giá để cưỡng chế thi hành quyết định hành chính về quản lý thuế trong lĩnh vực hải quan, hàng hóa thuộc đối tượng miễn thuế, không chịu thuế bị kê biên, bán đấu giá theo quyết định của cơ quan có thẩm quyền, bản án, quyết định của Tòa án thuộc đối tượng phải nộp thuế thì cơ quan, tổ chức thu tiền bán đấu giá có nghĩa vụ trích nộp tiền thu được từ tiền bán hàng đấu giá để nộp tiền thuế đối với hàng hóa bị kê biên, bán đấu giá cho cơ quan hải quan.

b) Người khai thuế, người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế không đồng ý với quyết định ấn định thuế của cơ quan hải quan vẫn phải nộp đủ số tiền thuế ấn định, tiền chậm nộp, tiền phạt trừ trường hợp cơ quan có thẩm quyền quyết định tạm đình chỉ thực hiện quyết định ấn định thuế theo quy định tại khoản 1 Điều 61 Luật Quản lý thuế.

Theo đó, Tổng cục trưởng Tổng cục Hải quan, Cục trưởng Cục Hải quan tỉnh, thành phố, Cục trưởng Cục Kiểm tra sau thông quan, Chi Cục trưởng Chi cục Hải quan có thẩm quyền quyết định ấn định thuế.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Tải mẫu chương trình khung đào tạo lái xe 2025? Luật Trật tự, an toàn giao thông đường bộ quy định đào tạo lái xe thế nào?

- Năm 2025, ngồi sau xe máy không đội mũ bảo hiểm xử phạt bao nhiêu theo Nghị định 168? Ngồi sau xe máy phải đội mũ bảo hiểm thế nào?

- Điều chỉnh chương trình đầu tư công được thực hiện trong những trường hợp nào theo Luật Đầu tư công?

- Người có mặt tại nơi xảy ra vụ tai nạn giao thông đường bộ có trách nhiệm như thế nào theo quy định?

- Trong Đại thắng mùa Xuân 1975, có một chiến công đặc biệt xuất sắc khẳng định chủ quyền biển đảo thiêng liêng của Tổ quốc, đó là chiến công nào?